期货交易中的止损策略:风险控制与盈利保障的基石

在动荡的期货市场中,风险无处不在,而止损策略正是投资者抵御风险、保障盈利的重要基石。本文将深入探讨止损策略在期货交易中的作用,并结合实际案例分析其有效性。

什么是止损?

止损,简单来说,就是在进行期货交易前预先设定一个价格点位,当价格达到或跌破该点位时,立即平仓以限制损失。它并非一种投机策略,而是一种风险管理工具,旨在保护投资者的资金安全。

止损策略的四大作用:

有效控制风险: 期货市场波动剧烈,价格瞬息万变。如果没有止损,一次意外的市场波动可能导致巨大的损失,甚至血本无归。设置止损可以将损失控制在预设范围内,避免更大的风险。

保持心理平衡: 期货交易充满压力,面对价格波动,投资者容易产生恐慌或贪婪等情绪,影响理性判断。止损能为投资者提供心理安全感,减少情绪化交易,使决策更加冷静客观。

提高资金使用效率: 止损机制能迅速将资金从亏损的交易中解脱出来,避免资金被长期套牢。这有助于投资者将资金重新配置到更具潜力的交易机会中,提高资金周转率和利用效率。

提升交易纪律性: 严格执行止损能够培养投资者的交易纪律性,避免因为侥幸心理或主观判断而延误止损时机,导致更大的损失。

止损策略的应用:

止损点位的设置需要结合多种因素考虑,包括:

- 风险承受能力: 不同投资者风险承受能力不同,止损点位设置也应有所区别。风险偏好低的投资者应设置更严格的止损点位。

- 交易策略: 不同的交易策略对应不同的止损设置方法。例如,波段操作的止损点位可能与短线交易不同。

- 市场波动性: 市场波动性越大,止损点位应设置得更宽松一些,以避免频繁止损;反之,波动性较小时,可适当收窄止损幅度。

止损与技术指标的结合:

止损点位可以结合技术指标来确定,例如,利用布林带、均线等指标来判断价格支撑位和压力位,从而设置合理的止损点位。

案例分析:

假设投资者买入某期货合约,价格为100元,止损点位设为95元。如果价格下跌至95元,投资者应立即平仓,将损失控制在5元以内。如果没有设置止损,价格继续下跌,损失可能远大于5元。

结论:

止损策略是期货交易中不可或缺的风险管理工具。投资者应根据自身情况合理设置止损点位,并严格执行,才能在期货市场中长期生存和盈利。切记,止损并非失败,而是对风险的有效控制和对资金的有效保护。 谨记风险提示,投资需谨慎。

- 1条评论

股票型基金

MORE>-

揭秘中国股市的“缅A”:国家队、规则与散户的博弈

近年来,不少人谈论着“缅A”,却对这个概念知之甚少。实际上,它指的是...

-

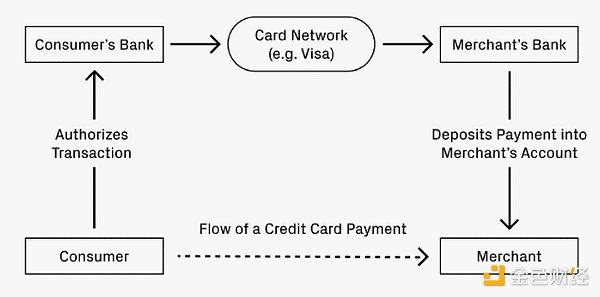

稳定币的未来:借鉴信用卡网络的成功经验

稳定币是近年来最具变革性的支付方式,改变了资金流动的模式,其低廉的跨...

-

ETH 4小时K线图技术分析:短期震荡,谨慎观望

近期ETH价格经历震荡下跌,当前价格在2446.38美元附近运行。4...

-

黄金期货趋势预测:技术、基本面与市场情绪的综合分析

黄金期货市场波动剧烈,精准预测其走势是众多投资者追求的目标。然而,黄...

-

基金圈大地震!贝莱德、红塔红土同时换帅,背后真相细思极恐!

基金公司高管变动频繁:贝莱德与红塔红土双双换帅近期,基金行业人事...

-

感谢分享石四药集团的公告解读!这篇文章分析得比较全面,结合了资本运作、公司发...

-

感谢分享博时中债5-10农发行A基金的信息!近一年11.23%的收益率看着不...

-

感谢分享ChatGPT的分析,很有参考价值。文中提到的‘拉高出货’和鲸鱼操纵...

-

似水年华 评论文章:金属价格下跌,原因复杂,宏观经济和供需关系是主要因素。区块链技术应用于金属市...

-

跌破10万美元?这波动也太大了!看来特朗普的政策影响比想象中复杂,专家预测更...

- 最近发表

-

- Web3血亏16亿!黑客AI进化,你还在裸奔?

- 币圈惊天黑吃黑!黑客被钓鱼反噬,"我崩潰了"是演技还是真忏悔?

- 币圈惊天剧变:稳定币恐成下一个雷曼兄弟?

- 孙宇晨:割韭菜的艺术,还是加密世界的救世主?

- Zeus Network:是比特幣的救世主,還是Solana的接盤侠?

- 突发!美元震荡,黄金震荡,你的钱还能HOLD住吗?

- 《股民颤抖!A股惊现三大异象,暴涨暴跌谁主沉浮?》

- 1. **京东杀入!“具身智能”要火?2027年千亿市场等你来!**2. **钢铁业惊变!龙头钢厂集体“躺平”?内幕曝光!**3. **氢能革命来了!1MW电解槽横空出世,颠覆能源格局!**4. **量子之歌疯了?重金砸入潮玩界,下一个风口找到了?**5. **海南要炸!博鳌论坛再放大招,财富密码就在这!**6. **电池界变天!钠离子电池要逆袭?商用车解决方案即将发布!**7. **科幻成真?韩国液态机器人横空出世,颠覆你的想象!**

- 《刺猬抱团or黄金暴跌?一文看懂你的人际关系和血亏密码!》

- 币圈巨变!MakerDAO豪赌10亿美金,一场关乎生死存亡的豪赌!